相場の値動きは偶然に見えて、参加者の心理が積み重なった結果として一定の型を繰り返します。これを読み解くのがチャートパターンです。

どの型が転換を示し、どの型が継続を示すのかを見分けられるようになると、勝ちトレードが増えます。

この記事では、初心者がまず覚えるべき代表的なチャートパターンを厳選し、チャートパターンの説明だけに留まらず、背景にある需給と行動手順まで落とし込みます。FXはもちろん、株式や暗号資産にも応用できる普遍的な考え方として整理しました。

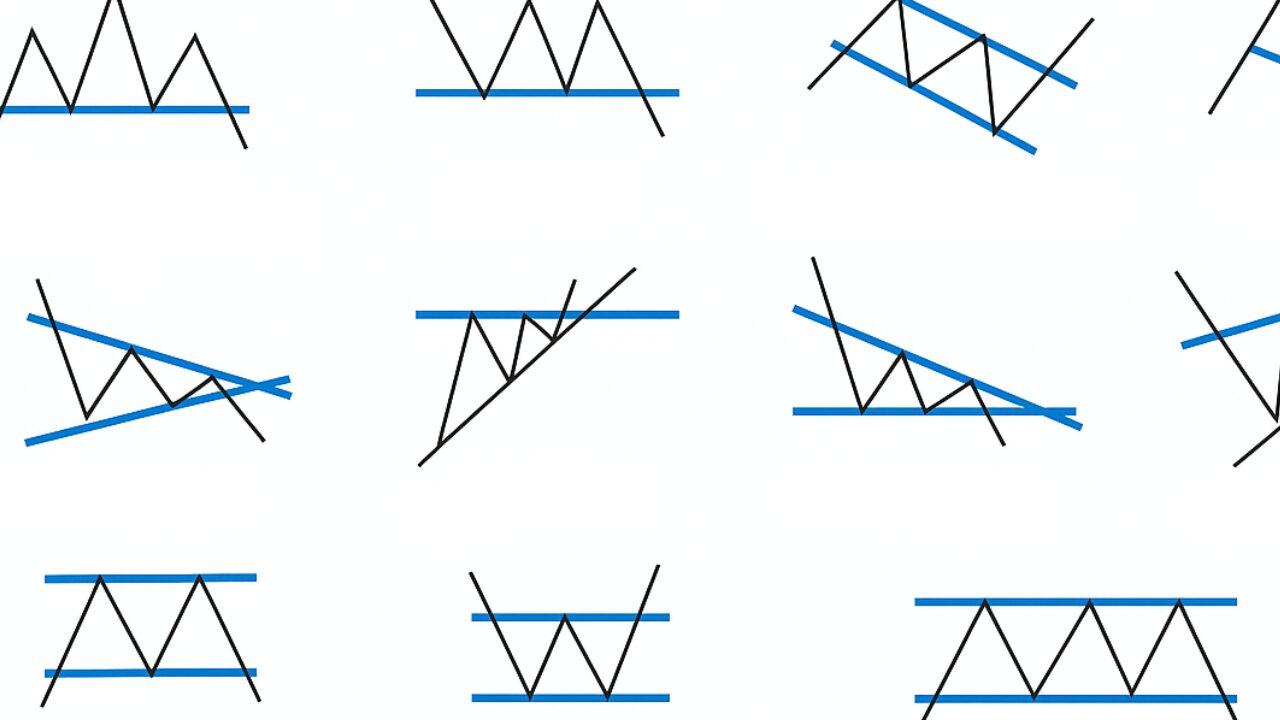

反転パターンと継続パターンは何が違うのか

反転と継続の違いを最初に押さえることで、同じ形を見ても判断が揺れなくなります。

反転パターンはそれまでの方向に疲れが溜まり、逆側の圧力が優勢になりつつある場面で現れます。継続パターンは一時的な休憩ののち、元の方向に再始動するためのエネルギーを貯めている場面で現れます。

両者は似た形でも意味が異なるため、直前のトレンドと組み合わせて読む姿勢が欠かせません。

例えば、上昇の最中に天井付近で現れたダブルトップやトリプルトップは反転の可能性が高いです。

逆に、上昇の途中で価格が収束していくダブルボトムは継続の準備と読み取ります。

結局のところ重要なのは、形そのものよりも、どの場面で出現したかです。日足での流れと短期足での形が逆行している場合、短期は戻りや押し目に過ぎないことが多く、上位足の判断を優先するのが安全です。

ここを外さなければ、後述の各パターンも素直に機能しやすくなります。

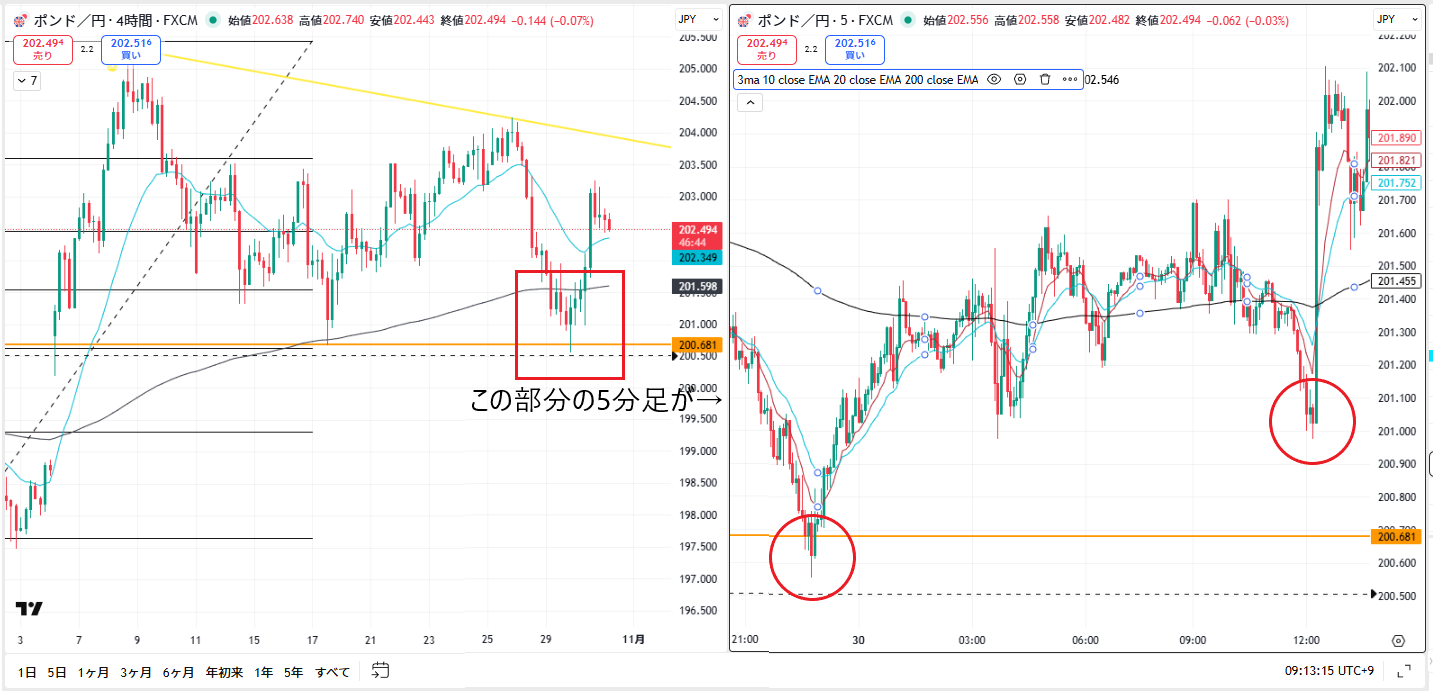

チャートパターンはどの時間軸で判断すべきなのか?

初心者は上位足で方向を決め、下位足でタイミングを取るマルチタイムのエントリーが有効です。

例えば、4時間足で流れを確認し、15分足でチャートパターンの完成を待ちます。

そうすることで、一時的な逆行に惑わされず、方向性に沿った安定的なトレードを実現することができます。

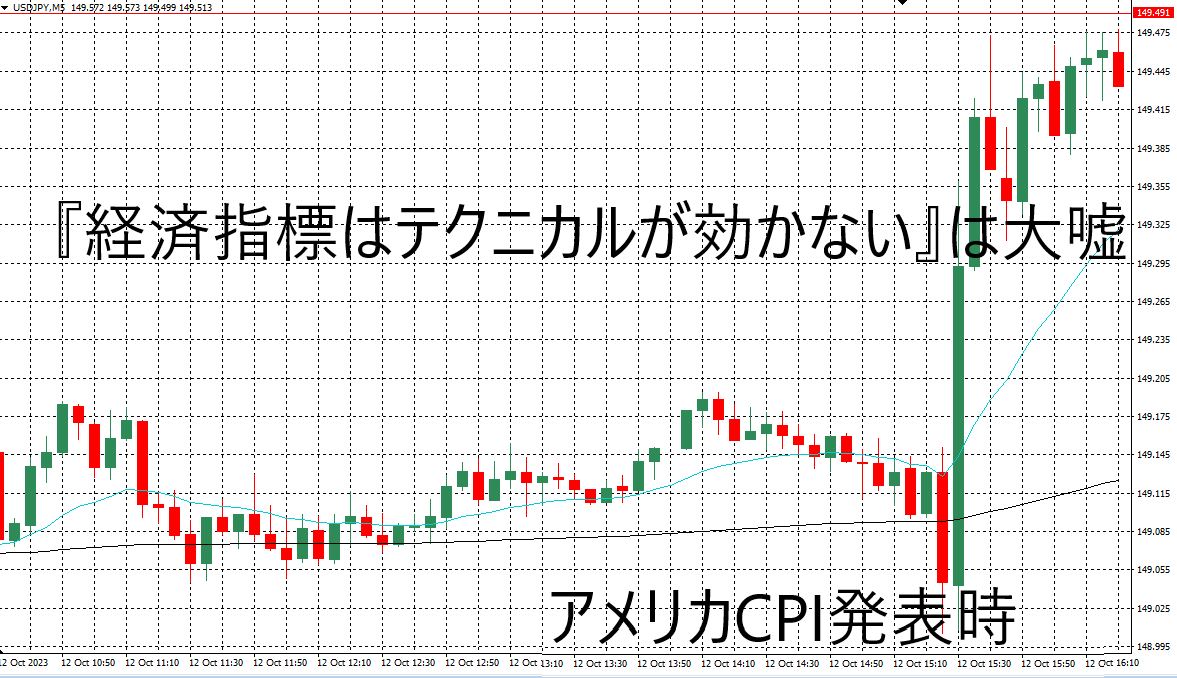

経済指標時でもチャートパターンは機能する?

ニュース直後や指標の前後は形が乱れがちですが、経済指標でチャートパターンが完成するケースも珍しくありません。そのため、経済指標を確認し、チャートパターン完成を狙うことで勝率が上がることがあります。

三尊(ヘッドアンドショルダー)はなぜ転換を示すのか

三つの山が並ぶ有名な形は三尊(ヘッドアンドショルダー)です。

買いの勢いが段階的に弱まる過程を意味します。

中央の高値が最も高く、左右の山がそれより低い配置になることで、最後の上昇に追随する買い手が減り、押し目で支えていた層の諦めが始まります。

複数の安値を結んだライン、いわゆるネックラインを明確に抜けると、支持が抵抗に変わり、戻り売りが優勢になります。

この切り替えこそが転換の核です。逆の配置になった形は、下降の力が枯れつつあることを示すため、上昇転換を示唆します。

形は教科書通りに整わないことがほとんどで、左右の高さが少し不揃いでも構造が満たされていれば機能します。重要なのは、ネックラインに対する市場の反応です。割れた直後に戻って叩かれる動きは、売り手の自信と買い手の迷いを表します。

エントリーと利確・損切り

基本はネックライン割れもしくは、そのネックラインのリターンムーブでエントリーします。

損切りは右肩の上。

利確はリスクリワード2以上を基準に、直近の節目で分割するのが現実的です。

よくある誤解

下降中に似た形が出たからといって同じように売るのは危険です。そもそも反転を示す構造なので、上昇の終盤に現れてこそ意味があります。

ダブルトップやトリプルトップはどう使うのか

二つまたは三つの天井が同じ帯で止められる形は、上値での供給が厚いことを示します。

ここでも鍵はネックラインで、下抜けが確定して初めて優位性が生まれます。

上抜けられないことを複数回確認した参加者は、反発のたびに利食いや新規の売りを重ね、最終的に支えを崩します。

底で現れる二つや三つの底も同様の理屈で、上抜けで転換の芽が出ます。

三尊(ヘッドアンドショルダー)と比べるとシンプルで視認性が高く、初心者にも扱いやすいのが利点です。注意点は、レンジ相場の中央で多発する偽のネックラインです。

値幅の中心付近で上下に往復しているだけの局面では、抜けても続かずに反対側へ向かうことが珍しくありません。対策として、直前の流れが伸びきっているか、出来高やボラティリティが縮んだ後に拡大しているかを見ると、ダマシを一定数ふるい落とせます。

エントリー方法

一回目の割れで半分、戻りで残りを追加する二段構えは、ダマシへの耐性を持たせつつ機会損失を抑えます。

利確の仕方

ネックラインから山の高さ分を目標とする古典的な測定も有効です。到達前に勢いが鈍れば段階的に手仕舞います。

三角持ち合いはなぜ継続を示すのか

価格が上下のトレンドラインに挟まれ、振れ幅を縮めながら収束する形は、売りと買いの均衡が崩れる瞬間を待つ状態です。

上昇の途中で高値切り下げと安値切り上げが同時に進む対称型、

安値が切り上がり続ける上昇三角、

高値が切り下がり続ける下降三角が代表です。

いずれも抜けた方向に動きが継続しやすく、ブレイク直後は歩幅が伸びやすい特徴があります。

ただし最初のブレイクで騙されることがあるため、終値の確定などを確認しないとトレードが安定しません。全体の文脈を無視して形だけで飛び乗ると、レンジ上限や下限にぶつかった途端に反転することがあり、基準となる上位足の節目と重ねて考える視点が役立ちます。また、ほかのチャートパターンに比べてダマシが多いという点が大きな特徴です。

エントリー方法

ブレイクの足が確定するまで待ち、戻りが浅ければ小さく、深ければ標準のロットで入るなど、強弱に応じてサイズを調整します。

損切りの置き場

上抜けなら直下のトレンドライン外、下抜けなら直上が基本です。ダマシで戻ったら即時撤退し、同方向に再び抜け直したら入り直します。

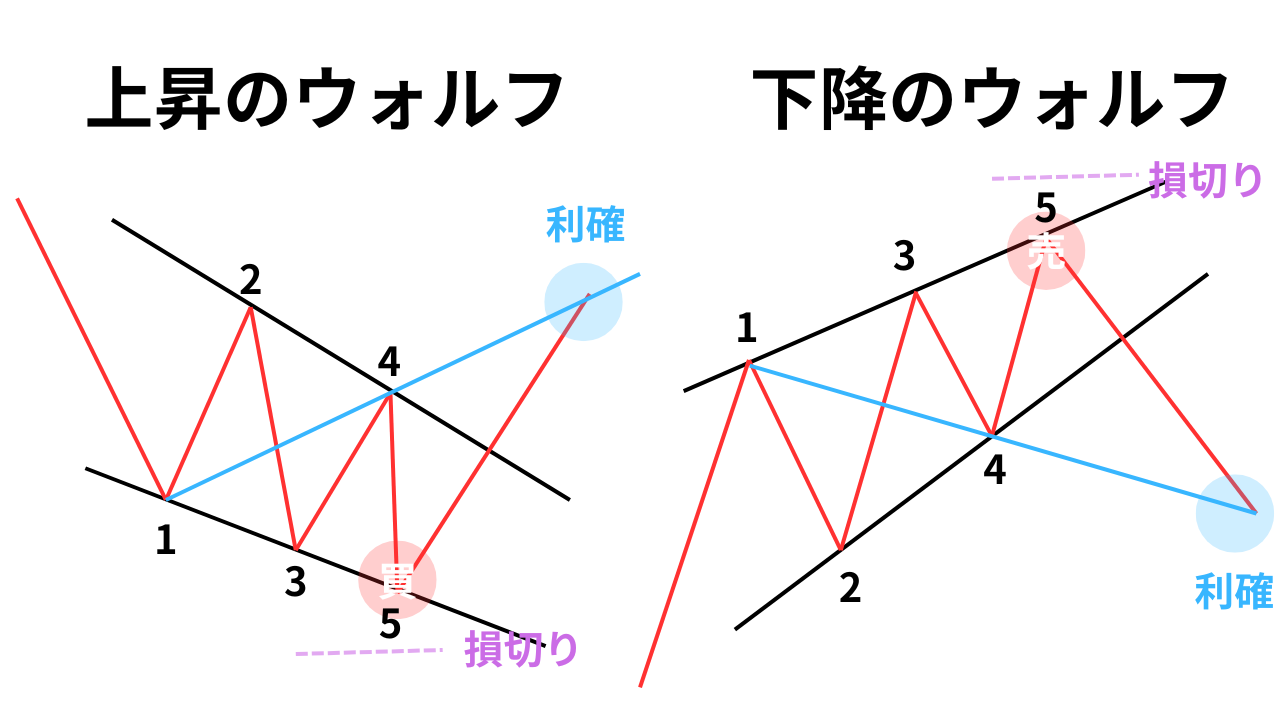

ウォルフ波動はどこで威力を発揮するのか

五つの転換点を数え、特定の点を結んだ線に向けて価格が吸い寄せられる性質を利用するのがウォルフ波動です。

下降の終盤で現れる上昇型は、五点目の安値を付けたのちに反転し、二点目と四点目を結んだ線を抜く過程で加速します。上昇の終盤で現れる下降型はその逆です。

測定の基準となる1と4を結んだ線は利確の目安になり、距離が取れる場面では複数回の分割決済が理にかないます。形の認定に主観が入りやすい点が弱点で、他のパターンより検出の難度は高めです。

対策として、トレンドの終盤にだけ適用し、同時に反転サインが複数重なるときに限定するなど、使用条件を絞ると再現性が上がります。

形のブレにどう向き合うか

実際の相場では、点の位置が教科書通りに並ぶことは稀です。要は等間隔や完璧な角度ではなく、力が尽きる場面を数理的に捉えるための枠組みだと理解すると、過度な厳密さに縛られずに済みます。

実戦手順をどう組み立てるか

パターンを覚えた後に差がつくのは、確認からエントリーまでの動線です。上位足で方向を定義し、候補のパターンを待ち、完成条件と執行条件を分けると無駄打ちが減ります。

例えば、上位足の上昇を受け、下位足で対称型の三角が形成され、上辺のトレンドラインを終値で突破したら完成、押し戻しでラインが支持に転じたらエントリーといった具合です。

資金管理は成績の土台で、各トレードの損失額を資金の固定割合に制限すると、ドローダウン時も戦略を継続できます。勝率にかかわらず、期待値がプラスの設計にするには、損切り幅に対して利確目標を十分に取ることが不可欠です。

チェックリストの例

方向は上位足と合致しているか、直近の節目に近すぎないか、完成条件が満たされたか、再テストを待つか、損切りと利確は事前に置いたか。実行前に短く声に出すだけで衝動的なエントリーを抑えられます。

記録の重要性

エントリー理由、形の種類、時間足、結果、改善点を残し、週末に分類して見直します。自分が得意な形と苦手な形が浮き彫りになり、取捨選択が進みます。

初心者が陥る落とし穴と回避策

最も多いのは、形だけで判断して直前の流れを無視するケースです。次に多いのが、ネックラインやトレンドラインに到達しただけで完成と捉える早合点です。

多くの失敗は、上位足の正しい環境認識で減らせます。また、一本の時間軸に固定されると、上位で見れば単なる押し戻りと分かる場面でも逆張りをしてしまいがちです。

複数足を並べ、上位での位置づけを先に決める癖を付けます。さらに、指標発表や要人発言の時間帯は価格が飛びやすく、下位足のちゃーとパターンの意味が薄れます。この時間だけは、上位足のチャートパターンに集中し、それと下位足がマッチしたらエントリーするという姿勢が望ましいです。

最後に、損切りを動かす行為は期待値を損ないます。想定が崩れたと認識したら潔く撤退し、同方向の次の良い形を待つ方が結果的に収益曲線は滑らかになります。

チャートパターンが効かない日の見分け方

特に、チャートパターンが効きづらいケースは、ボラティリティがないときです。お盆など、市場参加者が少ない期間や市場開始前の仲値は、一概には言えませんが値動きが少ないため、チャートパターンが機能せず、心停止の心電図のようになってしまうことが多いです。そのため、このような値動きが乏しい日はチャートパターンが効きづらいと思ってトレードするのがおすすめdす。

メンタルの整え方

連敗時はロットを落とし、勝率より実行の一貫性に意識を向けます。手順を守れたかを成否より優先して評価します。

具体例でたどる判断プロセス

仮に上位の4時間足で上昇が続いており、短期の15分足で対称型の三角が形成されたとします。上辺のラインを終値で突破したら完成、すぐに飛び乗らず、一本待って押しが浅い場合は小さく入る、深い場合はライン付近までの戻りを待って標準サイズで入る。損切りは直下の谷の外に置き、利確は日足の直近高値の手前で一部、目標の値幅で残りを手仕舞う。途中で勢いが鈍り、下ヒゲが減って上ヒゲが増えたら、残りの一部を前倒しで利確する。こうした具体の手順を言語化しておくと、場中の迷いが激減します。

三尊(ヘッドアンドショルダー)でも同じです。ネックライン割れを待ち、戻って抵抗に変わるかを確認し、右肩の上に損切り、直近の支持で半分利食い、次の支持で残りを閉じます。ウルフ波動の場合は、五点目で先走らず、二四ラインの突破で勢いを確認してから乗ると、主観のブレを抑えられます。

時間管理の視点

短期足ばかり見続けると判断が細切れになります。アラートを設定し、形の完成やライン接触のときだけ画面を見る運用にすると、集中力と再現性が上がります。

まとめ

チャートパターンは、相場参加者の期待と失望、恐れと誘惑が作る軌跡を読み解くための言語です。反転と継続を分け、文脈の中で形を見る習慣が身につけば、根拠の薄いエントリーは自然と減ります。

三尊(ヘッドアンドショルダー)やダブルトップは転換の兆しを、三角持ち合いは休息からの再開を、ウルフ波動は終盤の反転を示します。

- 上位足で流れを定義し、完成と執行を分け、損切りと利確を事前に置く。

- 検証と記録で自分の得手不得手を明確にする。

この地味な反復こそが、相場で長く生き残るための最短ルートです。今日からは、ただ形を探すのではなく、その形が生まれた理由まで考え、手順に落とし込んでトレードをしてください。